Dù việc xử lý nợ xấu đã có tín hiệu tích cực, nhưng nhiều ngân hàng vẫn “mắc kẹt” với tài sản đảm bảo bất động sản.

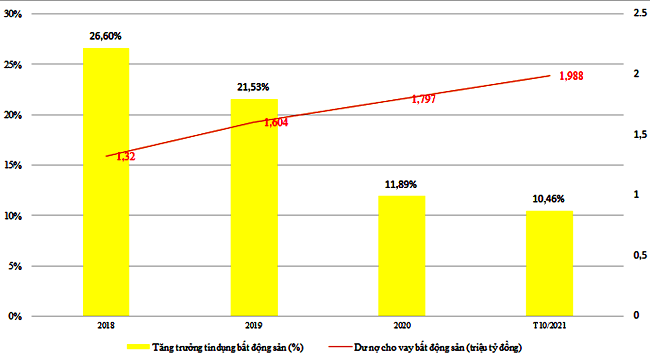

Dư nợ tín dụng bất động sản vẫn chiếm tỷ trọng lớn. Nguồn: SBV

Đầu tiên phải thấy rằng việc nợ xấu tăng cao có trách nhiệm ngân hàng. Dù các ngân hàng đã đưa được nợ xấu về mức rất thấp, nhưng vẫn không rút ra được bài học năm 2013. Bởi vì các ngân hàng vẫn chủ yếu cho vay trên tài sản đảm bảo bất động sản (BĐS), chứ không phải trên một nền kinh tế đa dạng. Hơn nữa, nợ xấu theo khoản vay ngân hàng trên thị trường tăng cao hơn, do đó sẽ khó xử lý hơn. Ngoài ra, khi NHNN siết cho vay BĐS, các doanh nghiệp BĐS đã đẩy mạnh phát hành trái phiếu, nhưng người mua vẫn là ngân hàng.

Thứ ba, tất cả các quy định xử lý nợ xấu nên là một hành vi dân sự dựa trên hợp đồng cho vay và xử lý nợ. Tuy nhiên, chúng ta vẫn đang còn rất nhiều vướng mắc khiến nợ xấu chưa được xử lý hoàn toàn trên quan điểm này, làm méo mó cơ chế xử lý nợ xấu. Đây vẫn sẽ là định hướng dài hạn.

Trước mắt, có ý kiến cho rằng cần có thời gian để người vay chủ động xử lý tài sản bảo đảm, thanh lý nợ. Điều này đảm bảo tránh trường hợp ngân hàng tạo sức ép để thanh lý, sở hữu tài sản giá rẻ cho “sân sau”, làm thất thoát giá trị tài sản của bên vay. Nên áp dụng quy định này với lộ trình trong 3 năm để đảm bảo tiến trình xử lý nợ xấu phù hợp dần với thế giới và tránh gây sốc cho thị trường BĐS.

TS. Đinh Thế Hiển

Chuyên gia kinh tế, Phó Trưởng Khoa Kế toán – Tài chính